Contributo acquisto prima casa - Bando 2024

Se sei un giovane con età inferiore ai 40 anni, una giovane coppia (entrambi con età inferiore ai 40 anni) o una famiglia numerosa (con almeno 3 figli a carico conviventi) che ha acquistato (o che ha stipulato un contratto preliminare di acquisto), a partire dal 1° luglio 2024, la prima casa di abitazione da risanare ubicata sul territorio provinciale ad un prezzo, comprensivo delle imposte, pari ad almeno euro 30.000,00, incluse le pertinenze, puoi richiedere un contributo presentando domanda dal 6 novembre 2024 al 31 agosto 2025.

Il contributo che puoi ricevere è pari a:

Il contributo che puoi ricevere è pari a:

- euro 20.000,00 in caso di acquisto da parte di giovani

- euro 25.000,00 in caso di acquisto da parte di giovani coppie

- euro 30.000,00 in caso di acquisto da parte di famiglie numerose.

La prima casa di abitazione deve appartenere a una delle categorie catastali ricomprese tra A/2 e A/7 e le pertinenze devono appartenere alle categorie catastali C/2, C/6, C/7. Le pertinenze devono essere indicate in domanda solo se l'acquisto delle stesse è contestuale a quello della prima casa di abitazione a servizio della quale sono destinate in modo durevole.

La prima casa di abitazione deve inoltre possedere almeno una delle seguenti condizioni:

- essere inserita in un edificio costruito da almeno 20 anni e non essere stata oggetto negli ultimi dieci anni di interventi di restauro, risanamento conservativo, ristrutturazione edilizia

- essere inserita in un edificio costruito da almeno 20 anni e rientrare in classe energetica D o inferiore

- essere oggetto degli interventi di recupero e/o riqualificazione energetica elencati all’allegato A del Bando, per una spesa di almeno euro 20.000,00. La spesa deve essere sostenuta a decorrere dalla data del contratto di compravendita o del contratto preliminare di compravendita o, nel caso di acquisto a seguito di vendita giudiziale, del decreto di trasferimento da parte del giudice, ed entro 24 mesi dalla data del provvedimento di concessione del contributo.

Se sei proprietario di una quota di un'unità abitativa puoi acquistare la restante quota.

Non è ammesso a contributo l’acquisto, per intero o per quote, della prima casa di abitazione da parenti e affini, entro il primo grado o da imprese individuali o da società ad essi riconducibili.

A chi si rivolge

Puoi accedere al contributo se, alla data di presentazione della domanda:

- sei residente in provincia di Trento da almeno due anni; in caso di domanda presentata da due richiedenti il requisito deve essere posseduto da almeno un richiedente

- hai un indicatore ICEF del nucleo familiare destinatario della prima casa di abitazione, riferito all'edilizia abitativa agevolata 2024 (redditi/patrimonio 2023), non superiore a 0,49

- tu e tutti i componenti del nucleo familiare destinatario della prima casa di abitazione non avete la titolarità, con riferimento ai 12 mesi antecedenti la data di presentazione della domanda:

- di un diritto di proprietà per intero su una o più unità abitative (salvo quelle assegnate con provvedimento giudiziale a precedenti coniugi, uniti civilmente o conviventi di fatto)

- di un diritto di proprietà per quote o di nuda proprietà, per intero o per quote, su una o più unità abitative, la cui somma delle rendite catastali rivalutate, riferite al nucleo familiare destinatario della prima casa di abitazione, sia superiore complessivamente a 400,00 euro (salvo quelle assegnate con provvedimento giudiziale a precedenti coniugi, uniti civilmente o conviventi di fatto). Per il calcolo della rendita catastale consulta l'articolo 3 del Bando

- sei una famiglia numerosa che, con riferimento ai 12 mesi antecedenti la data di presentazione della domanda, è/è stata titolare del diritto di proprietà per intero su un'unità abitativa non idonea per dimensioni rispetto al numero dei componenti del nucleo familiare destinatario della prima casa di abitazione nel rispetto di quanto previsto dall'articolo 3, comma 2, e dall'articolo 4, comma 2, del Bando

- a partire dal 1° luglio 2024:

- hai acquistato, anche a seguito di vendita giudiziale, la prima casa di abitazione e hai intavolato, o hai in corso l'intavolazione, il diritto pieno ed esclusivo di proprietà

- hai sottoscritto un contratto preliminare di acquisto purché stipuli e intavoli l'atto di compravendita entro 12 mesi decorrenti dalla data di concessione del contributo

- non hai ottenuto, singolarmente o congiuntamente, la concessione di contributi provinciali per l’acquisto o la costruzione della prima casa di abitazione, anche per il tramite di cooperative edilizie, nel corso degli ultimi 10 anni.

Per maggiori chiarimenti consulta i criteri del Bando disponibili nella sezione documenti qui di seguito.

Comprare casa oggi conviene o è un rischio? Il parere dell’esperto

Risponde a idealista/news Santino Taverna, presidente nazionale Fimaa – Federazione italiana mediatori agenti d’affari, aderente a Confcommercio-Imprese per l’Italia

In molti probabilmente si stanno domandando: “Comprare casa oggi conviene o è un rischio?”. L’emergenza sanitaria dovuta alla pandemia, la guerra in Ucraina, l’impennata dell’inflazione e l’atteso aumento dei tassi di interesse sono tutti fattori che inevitabilmente hanno avuto e stanno avendo un impatto sull’economia. In questo quadro, come si stanno muovendo le famiglie italiane e che cosa sta accadendo al settore immobiliare? idealista/news lo ha chiesto a Santino Taverna, presidente nazionale Fimaa – Federazione italiana mediatori agenti d’affari, aderente a Confcommercio-Imprese per l’Italia.

Emergenza sanitaria, conflitto in Ucraina, impennata dell’inflazione, aumento dei tassi di interesse. In questo quadro, come si sta muovendo il mercato immobiliare?

“Nel 2021 il settore immobiliare ha registrato una decisa crescita, grazie anche alle nuove necessità abitative scaturite in seguito alla pandemia da Covid-19. Adesso, l’aumento dell’inflazione con il conseguente rialzo dei tassi di interesse e la guerra in Ucraina potrebbero frenare l’ondata positiva dell’ultimo anno.

Come rilevato dall’Ufficio studi Fimaa, il comparto sembra comunque reagire positivamente grazie ad una domanda di abitazioni in crescita, anche se l’offerta inizia a scarseggiare. C’è da dire che storicamente il mattone, nei cicli economici analoghi a quello che stiamo attraversando, si è sempre confermato ‘bene rifugio’ per eccellenza”.

Cosa è accaduto nella prima parte dell’anno e come si preannuncia la seconda metà?

“Dopo il boom del 2021, il numero di compravendite di abitazioni è cresciuto ancora nel primo quadrimestre 2022, anche se con minore intensità.

Il nostro Ufficio studi ha evidenziato un trend stabile delle transazioni residenziali mantenendosi sui livelli dell’ultimo quadrimestre, anche se con percentuali di crescita più limitate. La domanda risulta ancora dinamica in contrapposizione ad una offerta in riduzione. Il mercato immobiliare della prima parte dell’anno è stato trainato dalle agevolazioni (estese per tutto il 2022) per i giovani con meno di 36 anni e dagli acquisti per investimento.

Secondo il sentiment degli operatori Fimaa, il mercato delle compravendite residenziali nei prossimi mesi dovrebbe proseguire sugli stessi livelli del primo quadrimestre dell’anno”.

In base alla vostra esperienza, il mattone continua ad essere interessante per gli italiani?

“Culturalmente gli italiani hanno una particolare predilezione per l’acquisto immobiliare. In Italia il 75% delle famiglie ha casa di proprietà e la tradizionale passione degli italiani per il mattone si è rafforzata anche negli ultimi mesi, prescindendo dal periodo di incertezza dei mercati o dall’aumento dell’inflazione. È palesemente indiscutibile che il mattone continui ad essere la cassaforte del risparmio”.

Le incertezze relative alla situazione economica, l’inflazione in crescita e il previsto aumento dei tassi di interesse come stanno condizionando le famiglie italiane?

“Il rincaro dei costi energetici e delle materie prime, acuito dal conflitto tra Russia e Ucraina, ha determinato l’aumento dell’inflazione. Un aspetto che sta riducendo il potere d’acquisto di famiglie e imprese. Per contenere l’inflazione le Banche Centrali, compresa quella europea, hanno annunciato manovre restrittive aumentando il costo del denaro. Ciò sta producendo un leggero rialzo dei tassi di interesse per mutui e finanziamenti.

Il consiglio, per chi necessita di un mutuo per acquistare casa, è di farsi seguire da un consulente del credito che sappia sondare le migliori offerte del mercato, nel rispetto delle capacità reddituali di chi intende accedere al mutuo, così da affrontare la compravendita in serenità e sicurezza”.

C’è un consiglio per chi vuole comprare e non sa se farlo ora oppure attendere di vedere cosa accadrà nei prossimi mesi? Comprare casa oggi conviene o è un rischio?

“L’elevata propensione al risparmio delle famiglie italiane è da sempre un punto di forza che difficilmente verrà meno in futuro. Considerati gli aumenti dei canoni di locazione in rapporto alla rata di un mutuo per l’acquisto e a fronte dei valori immobiliari tuttora convenienti, l’investimento immobiliare permette ancora interessanti redditività.

Va considerato inoltre che, nei periodi di inflazione in ascesa, il mattone ha sempre costituito un naturale riparo per i risparmi grazie anche alla sua naturale rivalutazione nel medio-lungo termine. L’investimento immobiliare non ha mai tradito a patto che, in queste fasi complesse di mercato, ci si affidi ad operatori esperti capaci di discernere immobili di qualità ed efficientati energeticamente. Un agente immobiliare che conosce le dinamiche del territorio nel quale opera è sicuramente una garanzia per una compravendita in sicurezza e tranquillità”.

Convenzione "Soluzione Casa - Casa TUA"

Per servire a 360° i nostri clienti - Soluzione Casa offre un nuovo servizio in collaborazione con Casa TUA. Un consulente dedicato seguirà i nostri clienti anche nella progettazione dei componenti d'arredo, riservando trattamenti economici di riguardo.

Casa TUA e Soluzione Casa, insieme per un servizio a 360 gradi...

Mutuo giovani under 36, come richiederlo e gli effetti sul mercato immobiliare

Le misure per i mutui prima casa destinati ai giovani under 36 sono entrati in Gazzetta Ufficiale con la trasformazione in legge del decreto Sostegni bis. Ecco come richiederlo; Stefano Grassi, presidente di Affida, spiega poi a idealista/news quali saranno gli effetti della misura sul mercato immobiliare.

Giovani under 36, tasse prima casa e mutuo garantito

Con la conversione in legge del decreto Sostegni si ufficializzano le misure per i giovani under 36 per l’acquisto della prima casa, in particolare l’abolizione di alcune tasse e imposte e il mutuo garantito all’80% della quota capitale.

In particolare:

- Si abolisce l'imposta di registro (o IVA) all’acquisto, le imposte ipotecaria e catastale e l'imposta sostitutiva nel mutuo prima casa per gli under 36;

- Confermata l'estensione della garanzia Consap fino all'80% per le domande presentate fino al 30 giugno 2022;

- Il Fondo è rifinanziato di 290 milioni di euro per il 2021 e di 250 milioni di euro per il 2022.

Mutuo prima casa under 36, i requisiti

Per accedere al mutuo prima casa under 36 attraverso l’accesso al Fondo Consap esteso dal decreto Sostegni bis, i requisiti sono i seguenti:

- Sostituito il termine "lavoratore atipico fino a 35 anni di età" con "chi non ha ancora compiuto 36 anni";

- Isee fino a 40.000 euro;

- Domande da presentaredal 24 giugno 2021 al 30 giugno 2022

Mutuo prima casa con garanzia dello Stato: cosa cambia e quali effetti

“La misura sul mutuo prima casa per i giovani costituisce in definitiva una estensione della garanzia statale del fondo Consap, - spiega Stefano Grassi, presidente di Affida. - Si tratta quindi di una situazione assolutamente migliorativa, perché si estende del 30% la garanzia statale, attualmente al 50%, abolendo inoltre le imposte sul mutuo e rendendo così più agevole l’accesso al finanziamento da parte dei giovani e l’erogazione da parte delle banche”.

Come gli operatori finanziari giudicano la garanzia statale sui mutui?

“Molto positivamente: già la sola garanzia Consap ha fatto crescere molto il mercato, al punto che l’attività degli intermediari finanziari non si è mai fermata nemmeno con la pandemia. Anzi, quando alla fine dello scorso anno un errore nella redazione del Dpcm ha inibito per tre mesi l’accesso al fondo Consap ad alcune categorie di persone abbiamo visto letteralmente il panico: un grandissimo numero di operazioni avviate rischiava di saltare e si è vista davvero l’importanza della garanzia statale nel farle andare a buon fine. Per fortuna con l’approvazione del Dpcm successivo tutto è ripreso normalmente”.

Quali saranno gli effetti sul mercato allora dei mutui di Draghi per i giovani?

Visto che i benefici della garanzia statale vengono di fatto estesi, il mercato non potrà che accogliere molto bene questa iniziativa. Il mercato immobiliare e le erogazioni bancarie anche così, con un pil in calo dell’8,9% nel 2020, hanno retto bene l’urto della pandemia. Sono fiducioso che questa agevolazione, unita ai bonus, nei prossimi due o tre anni porteranno una crescita verticale del mercato.

Cosa rispondere a chi sostiene che la garanzia sui mutui per gli under 36 sia più per i genitori che per i figli?

Questo ragionamento mi sembra un po’ forzato. Nel nostro Paese le famiglie hanno sempre aiutato economicamente i figli: ora abbiamo la possibilità di accelerare il momento in cui i ragazzi possono avere una casa propria e iniziare a pianificare il resto del proprio futuro, cosa che spesso non è possibile con la preoccupazione di non potersi permettere di andare a vivere da soli. Non so come questa possa essere una cosa negativa.

Quali altre iniziative si potrebbero aggiungere per migliorare il mercato?

Il tema è sempre quello dei contratti precari che penalizzano l’erogazione dei finanziamenti da parte delle banche. Se si respingono le richieste di finanziamento è perché la banca non si fida di contratti non solidi. Il fondo Gasparrini dà un contributo, ma non tutti hanno i requisiti per accedervi. Certo, a questo punto intervengono i consulenti per cercare di trovare garanzie alternative in modo che le richieste di finanziamento possano essere comunque soddisfatte. Una situazione che con la pandemia è stata particolarmente presente perché, con la difficoltà di entrare in banca, si sono moltiplicate le consulenze da remoto, con un aumento molto importante del ricorso ai mediatori del credito.

Come fare per aiutare la solidità contrattuale dei giovani?

Si potrebbe pensare a iniziative strutturali per dare maggiore sicurezza alle banche anche nel finanziare le imprese. Perché i giovani comprano casa se hanno un lavoro stabile, il lavoro stabile c’è se le aziende crescono, e le aziende crescono se hanno finanziamenti. I quali a loro volta vengono erogati più volentieri se esistono maggiori garanzie. Quindi si spera che le iniziative come la garanzia Mcc per le aziende, introdotte come misura per la pandemia, diventino strutturali. Altro aspetto su cui intervenire è la digitalizzazione, che è già un pilastro del Recovery plan, ma nel settore dei finanziamenti aiuterebbe particolarmente. La burocrazia è ancora tale da ritardare anche di mesi una operazione, il che può far perdere delle occasioni di investimento e di crescita.

News - 23/12/2020

Ecobonus 110, proroga al 2022 e altre novità nella legge di Bilancio

Proroga dell'ecobonus 110 al 2022. Nella legge di bilancio 2021 è stato introdotto un emendamento che ha di fatto prorogato la validità del superbonus fino al 30 giugno 2022, consentendo anche ulteriori sei mesi (ovvero fino al 31 dicembre) per i lavori già iniziati. E non sono le uniche novità della finanziaria.

L'emendamento prevede che il superbonus, o ecobonus 110, venga prorogato fino al 30 giugno 2022, ma per chi a giugno di quell'anno, abbia già concluso il 60% dei lavori è prevista una proroga fino al 31 dicembre 2022. Inoltre è prevista che la spesa sostenuta nell'arco del 2022 sia recuperata in quattro rate e non in cinque. Inoltre viene prorogata l'agevolazione dell'ecobonus 110 fino al 31 dicembre 2022 per le spese sostenute per gli istituti autonomi di case popolari (IACP). Se alla data del 30 giugno 2022 sulle case popolari sono stati effettuati almeno il 60% dei lavori, la detrazione del 110 per cento spetta anche per le spese sostenute entro il 30 giugno 2023.

Secondo Luca Sut, deputato dei 5 stelle e firmatario dell'emendamento "era il massimo che si potesse ottenere in occasione di questa manovra di bilancio (...) e siamo ottimisti: gli italiani hanno già dimostrato di apprezzare la nostra idea. Pressenteremo un Ordine del Giorno in chi chiederemo un impegno preciso al governo di trovare le coperture per aggiungere un altro anno di maxi agevolazione ai due che abbiamo davanti". L'obiettivo è quindi la proroga al 2023.

Ecobonus 110 nella legge di bilancio, le ultime novità

Ma non è l'unica novità alla legge di bilancio 2022 che riguarda l'ecobonus 110. Si chiariscono infatti alcuni dei punti un pò oscuri dell'articolo 119 del decreto rilancio che è quello che ha introdotto il superbonus. Prima di tutto viene chiarito il concetto di "funzionalmente indipendente", spiegando che l'unità immobiliare può ritenersi tale se dotata di tre delle seguenti installazioni o manuefatti di proprietà esclusiva: impianto per l’approvvigionamento idrico, per il gas, per l’energia elettrica, impianto di climatizzazione invernale.

La detrazione del bonus 110 si applica anche gli interventi finalizzati all'eliminazione delle barriere elettroniche. Possono accedere alle detrazioni anche gli edifici privi di attestato di prestazione energetica perché sprovvisti di copertura, di uno o più muri perimetrali, o di entrambi, purché al termine degli interventi raggiungano una classe energetica in fascia A.

La detrazione per l’installazione di impianti solari fotovoltaici connessi alla rete elettrica su edifici viene estesa agli impianti solari fotovoltaici installati su strutture pertinenziali agli edifici. Il superbonus 110% varrà anche per la ricostruzione degli immobili danneggiati da tutti i sismi che si sono verificati dopo il 2008, a condizione che sia stato dichiarato lo stato di emergenza.

(Fonte idealista.it)

News - 25/09/2020

Certificato di agibilità di un immobile: che cos’è e a cosa serve

Il documento attesta che un determinato immobile possiede le condizioni di sicurezza, igiene, salubrità e risparmio energetico definite dalla normativa vigente

Che cos’è il certificato di agibilità di un immobile? A cosa serve e cosa è cambiato nel tempo? Per fare un po’ di chiarezza sul tema, idealista/news ha rivolto qualche domanda all’ingegnere Vincenzo Madera, dello Studio Madera. Vediamo dunque in cosa consiste questo documento, chi lo rilascia e perché è importante.

Che cos’è il certificato di agibilità?

“Secondo l’art. 24 del Testo Unico sull’Edilizia, il certificato di agibilità è un documento tramite il quale si attesta che un determinato immobile, a seguito dell’edificazione o di determinati interventi, possegga le condizioni di sicurezza, igiene, salubrità e risparmio energetico definite dalla normativa vigente e che sia stato realizzato secondo quanto indicato nel progetto”.Cosa è cambiato nel tempo?

“L’agibilità è diventata obbligatoria nel 1934, con il Regio Decreto n. 1265, quando il Podestà (oggi Sindaco) doveva autorizzare e rendere abitabili le costruzioni eseguite in conformità al progetto approvato, che avessero i muri convenientemente prosciugati e che non fossero insalubri. È possibile trovare dei riferimenti ad autorizzazioni ‘simili’ anche precedentemente al 1934.

L’agibilità del 1934 era una semplice autorizzazione sanitaria e non edilizia. La svolta avviene nel 1967 con la legge Ponte che introduce la dichiarazione di abitabilità o di agibilità.

Nel 2001, con il Testo Unico sull’Edilizia 380/2001, viene abolita l’abitabilità e dal 2013, il certificato non viene più concesso dal Comune, ma viene sostituito da un'autocertificazione: l’attuale SCA, segnalazione certificata di agibilità.

Nel tempo, questo documento, oltre a cambiare dicitura, ha incrementato la sua valenza edilizia e urbanistica. All’inizio si trattava di una semplice prassi, dopodiché gli allegati e le attestazioni sono incrementate e oggi ha assunto un notevole valore diventando un documento essenziale per poter fruire dell’immobile”.

Perché è importante?

“Questo documento ci garantisce che l’edificio è salubre e vivibile, è ‘sicuro’ ed è conforme dal punto di vista urbanistico (non sono presenti abusi) secondo le norme vigenti al momento del rilascio dell’agibilità”.

Per quali immobili deve essere richiesto?

“Il certificato deve essere presentato per tutti gli immobili nel caso di:

a) nuove costruzioni;

b) ricostruzioni o sopraelevazioni, totali o parziali;

c) interventi sugli edifici esistenti che possano influire sulle condizioni di sicurezza, igiene, salubrità e risparmio energetico”.

Chi lo rilascia e dove richiederlo?

“Essendo una segnalazione, non viene richiesta, ma viene rilasciata da un professionista abilitato, architetto, geometra o ingegnere che, sotto la propria responsabilità, dichiara la sussistenza dei requisiti di legge.

In particolare, la legge impone che, entro quindici giorni dall’ultimazione dei lavori, l’agibilità venga depositata dal titolare del Permesso di Costruire o della SCIA presso lo sportello unico per l'edilizia del Comune.

Ma, come accennavo, nella pratica è sempre il professionista incaricato delle attestazioni a consegnare il certificato in Comune”.

Cosa comporta la sua mancanza?

“Ad oggi, qualora venisse realizzato un edificio ex-novo, oppure venissero realizzati degli interventi su un fabbricato esistente che influiscano sulle condizioni di sicurezza, igiene, salubrità e risparmio energetico, senza essere seguiti dal deposito del certificato di agibilità, questi immobili non potrebbero essere utilizzati”.

(Fonte idealista.it)

News - 22/07/2020

Convertito in legge il Decreto Rilancio: ecobonus/ecosisma cosa sapere

Si è finalmente concluso l’iter di approvazione e, con il voto al senato, il decreto rilancio è diventato legge.

Alcune modifiche rispetto al testo originario sono interessanti, tra queste vediamo quelle relative all’eco bonus del 110%:

- Rispetto al testo originale, nel decreto rilancio sono aumentati i soggetti che possono usufruirne. Tra questi si annoverano le Onlus, le organizzazioni di volontariato, le associazioni sportive dilettantistiche e le associazioni di promozione sociale.

- È stata modificata la norma che riguardava le persone fisiche non esercenti attività d’impresa, arti e professioni. Anche costoro potranno fruire del bonus sugli interventi di efficientamento energetico riguardanti edifici unifamiliari diversi da quello adibito ad abitazione principale (comma 10 dell’articolo 119).

- Sono state inserite novità tra gli immobili sui cui è possibile realizzare gli interventi di isolamento termico e di sostituzione degli impianti di climatizzazione invernale. Adesso ne fanno parte anche le unità immobiliari facenti parte di edifici plurifamiliari.

- Sono stati poi introdotti dei limiti di spesa differenziati per le varie tipologie di immobili.

- Sono state modificate le soglie per le spese di adeguamento termico in ragione di:

- 50000 euro per edifici unifamiliari o porzioni di edifici plurifamiliari

- 40000 euro per le unità immobiliari site in edifici composti da due ad otto unità immobiliari.

- 30000 euro per le unità immobiliari site in edifici composti da più di otto unità immobiliari.

- È stata ridotta la soglia per la sostituzione degli impianti di climatizzazione invernale con impianti centralizzati sulle parti comuni di edifici in ragione di:

- 20000 euro per le unità immobiliari site in edifici composti da due ad otto unità immobiliari.

- 15000 euro per le unità immobiliari site in edifici composti da più di otto unità immobiliari.

Riguardo al Sismabonus nel decreto rilancio è interessante notare che:

- È possibile fruire del potenziamento della detrazione anche per gli interventi di realizzazione di sistemi di monitoraggio strutturale continuo a fini antisismici. Ma solo se eseguiti secondo gli art. 16 commi da 1-bis a 1-septies del DL 63/2013. ( 119 comma 4 bis)

- Si escludono dal bonus gli interventi su immobili accatastati come:

- A1: abitazioni signorili

- A/8: ville

- A/9: castelli e palazzi di eminente pregio artistico o storico

In sede di conversione, altre modifiche riguardano la trasformazione della detrazione in contributo a titolo di sconto applicato dai fornitori o in credito d’imposta. Nello specifico:

- In caso di trasformazione della detrazione, il soggetto (CAF o professionista abilitato) che appone il visto di conformità ha degli ulteriori obblighi. Deve verificare la presenza delle asseverazioni e delle attestazioni rilasciate dai professionisti incaricati (articolo 119, comma 13, lett. a, del Decreto Rilancio).

- Le asseverazioni richieste dalla normativa per attestare l’aderenza dell’intervento eseguito alle diposizioni normative, possono essere rilasciate al termine dei lavori. Ma possono anche essere rilasciate per ogni stato di avanzamento, per un massimo di sue stati di avanzamento per ciascun intervento. (articolo 119, comma 13-bis del Decreto Rilancio). In parole povere, ogni intervento prevede un massimo di tre trasformazioni, due per gli avanzamenti ed una per il termine dei lavori.

- In sede di asseverazione i professionisti devono esprimersi anche riguardo la congruità dei lavori. Si esprimeranno sulla base di criteri che saranno indicati in un decreto ministeriale di prossima emanazione.

- I professionisti dovranno esprimersi, in sede di asseverazione, anche sulla congruità delle spese dei lavori. Si esprimeranno in base al decreto di prossima emanazione secondo i prezzi riportati nei prezzari predisposti dalle regioni e dalle province autonome. Si potranno rifare anche ai listini ufficiali o a quelli delle locali camere di commercio, industria, artigianato e agricoltura. In caso di mancanza di tali listini valuteranno in base ai prezzi correnti di mercato nel luogo di effettuazione degli interventi. (articolo 119, comma 13-bis, ultimo periodo del Decreto Rilancio).

Ecobonus 110%: cessione del credito e sconto in fattura, come funzionano?

La norma del decreto rilancio sull'ecobonus al 110%, al via dal 1º luglio, consente oltre alla detrazione 110 in dichiarazione dei redditi anche una cessione del credito o uno sconto in fattura. E non solo per i lavori del superbonus, ma anche per i lavori di ristrutturazione, dell'ecobonus tradizionale e del bonus facciate. Vediamo come funzionano.

L'ecobonus al 110 per cento riguarda i lavori di efficientamento energetico e riduzione del rischio sismico (sismabonus) per particolari categorie di lavori che portino alla riduzione di almeno due classi di consumo energetico. I lavori che danno diritto alla detrazione del 110 per cento sono ammessi nei condomini anche per le seconde case, mentre sono escluse le seconde case se sono villette unifamiliari.

Detrazione 110, cessione del credito o sconto in fattura

La detrazione del 110 per il superbonus può essere fruita in dichiarazione dei redditi in cinque rati annuali di pari importo o in alternativa è prevista la possibilità per l'ecobonus al 110 di accedere alla cessione del credito o un sconto in fattura da parte dei fornitori, i quali, a loro volta, potranno cedere il credito alle banche o intermediari finanziari. Per la piena operatività dello sconto del 110 per cento si dovranno attendere i decreti attuativi.

Ma nel decreto rilancio, al capitolo ecobonus, è prevista un'altra importante novità. La cessione del credito o lo sconto infattura si potranno richiedere non solo per la detrazione dell'ecobonus o del sismabonus al 110, ma anche per i lavori di ristrutturazione o per l'ecobonus al 50%, ma anche per il bonus facciate al 90%. E non solo per i lavori eseguiti a partire dal 1ºluglio, ma anche per i lavori di ristrutturazione già eseguiti in passato. Si potrà trasformare lo sconto in credito da cedere alle banche.

(Fonte idealista.it)

News - 14/10/2019

Manovra 2020, proroga delle detrazioni casa

Con la prossima legge di Bilancio arriva il piano casa. A parlarne il ministro delle Infrastrutture, Paola De Micheli. Ma la manovra conterrà anche altro.

Per quanto riguarda il piano casa, come sottolineato dal ministro De Micheli annunciando la misura con un tweet, si tratta di “un piano per far rinascere le case e i quartieri delle nostre città, per migliorare la qualità dell’abitare, con la rigenerazione degli edifici, il sostegno alle famiglie in affitto, i cantieri nei piccoli comuni”. Il suo nome è “Rinascita urbana”.

Secondo quanto previsto, il piano casa da un miliardo sarà pluriennale e prevede il cofinanziamento delle Regioni e la possibilità dell’apporto di risorse private, come quelle di Cassa depositi e prestiti e i fondi privati che si occupano dell’abitare. Non solo. Il piano sarà cumulabile con le altre misure a favore della casa, come il sismabonus e l’ecobonus.

Per poter accedere ai fondi del piano casa si dovrà passare attraverso un bando pubblico del Ministero delle Infrastrutture, a valutare i progetti sarà una commissione di esperti. Potrà essere richiesto al Ministero un finanziamento massimo di 20 milioni di euro per ciascun progetto. Ad essere interessati saranno quei Comuni con situazioni di marginalità economica e sociale importanti, degrado edilizio e carenza di servizi, oltre a spazi consistenti e inutilizzati da riqualificare.

Ma nel parlare del piano casa sono state menzionate altre importanti misure per il mattone. Si è infatti fatto riferimento alla proroga della cedolare secca sugli affitti e alla proroga dell’ecobonus, ma anche del sisma bonus.

Della proroga di ecobonus e bonus ristrutturazioni ha parlato qualche giorno fa il ministro dell’Economia e delle Finanze, Roberto Gualtieri. E, inviando un messaggio al Consiglio Nazionale degli Architetti, Pianificatori, Paesaggisti e Conservatori in occasione del Convegno di studi “Progettare il Paese - dare futuro alle città e ai territori in cui viviamo”, il ministro dello Sviluppo Economico, Stefano Patuanelli, ha fatto sapere che, per quanto riguarda il bonus ristrutturazioni, l’ecobonus e il bonus verde, “nella prossima legge di Bilancio ci adopereremo per una proroga di queste misure, non solo per offrire risorse a chi si accinge a ristrutturare, ma soprattutto per spingere le scelte di nuovi investimenti dei privati in questa direzione”.

Nel messaggio, Patuanelli ha sottolineato: “E’ indispensabile che misure del genere siano rese strutturali così da promuovere un mercato troppo spesso minato dall’incertezza sia per chi fa gli interventi sia per le aziende che producono i beni oggetto dell’agevolazione. Dobbiamo adoperarci anche sul fronte della messa in sicurezza, la manutenzione e la rigenerazione di tutto il patrimonio edilizio pubblico e privato, ricordando che nel nostro Paese 24 milioni di persone vivono in zone ad alto rischio sismico e 6 in quelle a rischio idrogeologico”.

Proroga ecobonus 2020

Con la proroga dell’ecobonus al 2020, diventa possibile continuare ad usufruire della detrazione per gli interventi di riqualificazione energetica degli edifici nella misura del 65% fino al 31 dicembre del 2020.

Si ricorda che l’importo da portare in detrazione dalle imposte può variare dal 50% al 85% della spesa in base alle caratteristiche dell’intervento e la detrazione va ripartita in 10 rate annuali di pari importo.

Proroga bonus ristrutturazione 2020

Con la proroga del bonus ristrutturazione al 2020, diventa possibile usufruire della detrazione per le ristrutturazioni edilizie nella misura del 50% con limite di spesa di 96.000 euro per ciascuna unità immobiliare fino al 31 dicembre del 2020.

Bonus verde 2020

Il bonus verde è una detrazione Irpef del 36% sulle spese sostenute per i seguenti interventi: sistemazione a verde di aree scoperte private di edifici esistenti, unità immobiliari, pertinenze o recinzioni, impianti di irrigazione e realizzazione pozzi; realizzazione di coperture a verde e di giardini pensili.

La detrazione va ripartita in dieci quote annuali di pari importo e va calcolata su un importo massimo di 5.000 euro per unità immobiliare a uso abitativo, comprensivo delle eventuali spese di progettazione e manutenzione connesse all’esecuzione degli interventi.

Sisma bonus 2020

Per quanto riguarda il sisma bonus, si ricorda che i contribuenti che eseguono interventi per l’adozione di misure antisismiche sugli edifici possono detrarre una parte delle spese sostenute dalle imposte sui redditi. La detrazione può essere richiesta per le somme spese nel corso dell’anno e può essere ceduta se relativa a interventi effettuati su parti comuni di edifici condominiali.

Per le spese sostenute dal 1º gennaio 2017 al 31 dicembre 2021 spetta una detrazione del 50%, che va calcolata su un ammontare massimo di 96.000 euro per unità immobiliare (per ciascun anno) e che deve essere ripartita in cinque quote annuali di pari importo. La detrazione è più elevata (70 o 80%) quando dalla realizzazione degli interventi si ottiene una riduzione del rischio sismico di 1 o 2 classi e quando i lavori sono stati realizzati sulle parti comuni di edifici condominiali (80 o 85%).

Infine, chi compra un immobile in un edificio demolito e ricostruito nei Comuni in zone classificate a “rischio sismico 1”, può detrarre dalle imposte una parte consistente del prezzo di acquisto (75 o 85%, fino a un massimo di 96.000 euro).

(Fonte idealista.it)

News - 06/09/2019

Plusvalenza sugli immobili, ecco quando si paga

La plusvalenza se deriva da una cessione a titolo oneroso di un bene immobile acquistato o costruito da non più di 5 anni è considerato come uno dei redditi appartenenti alla categoria “redditi diversi” e, come tale, assoggettato a tassazione ordinaria con le normali aliquote Irpef.

Fanno eccezione:

- gli immobili pervenuti per successione;

- gli immobili ricevuti in donazione, se, con riferimento alla persona che ha donato l’immobile, sono trascorsi 5 anni dall’acquisto o dalla costruzione dello stesso;

- le unità immobiliari urbane che, per la maggior parte del periodo intercorso tra l’acquisto (o la costruzione) e la cessione, sono state adibite ad abitazione principale del cedente o dei suoi familiari.

In alternativa alla tassazione ordinaria, il venditore ha la facoltà di chiedere all’atto della cessione, con dichiarazione resa al notaio, che sulla plusvalenza realizzata sia applicata un’imposta sostitutiva di quella sul reddito. L’aliquota dell’imposta sostitutiva applicabile è pari al 20%.

(Fonte idealista.it)

News - 19/03/2019

Il decalogo del Notariato sulle nuove tutele per gli acquirenti di immobili in costruzione

Con l’occasione il Notariato ha presentato un decalogo sulle nuove tutele in vigore a partire dal 16 marzo per gli acquirenti di immobili in costruzione. La legge sull’acquisto di immobili da costruire (dlgs 122/2005) si applica quando il venditore sia un costruttore e cioè un imprenditore (in forma individuale o societario) o una coop edilizia e l’acquirente sia una persona fisica (anche socio di coop edilizia).

1 – Cosa prevede oggi la legge per tutelare gli acquirenti degli immobili da costruire?

Con il dlgs 122/2005 il legislatore si è preoccupato di tutelare le persone fisiche, che stipulano con un’impresa di costruzioni un contratto che ha come effetto il trasferimento non immediato di un immobile in corso di costruzione, dal rischio che, a causa della crisi dell’impresa costruttrice, l'acquirente subisca la perdita degli acconti versati per l’acquisto.

La tutela per chi compra prevede:

- l’obbligo del costruttore di consegnare all’acquirente una fidejussione, che garantisca il rimborso, in caso di crisi dell’impresa, di tutte le somme pagate o da pagare prima del trasferimento definitivo della proprietà;

- l’obbligo di consegnare all’acquirente, al momento del trasferimento della proprietà, una polizza assicurativa di durata decennale (cd. decennale postuma) che garantisca il risarcimento dei danni materiali e diretti all’immobile, derivati dalla rovina totale o parziale o da gravi difetti costruttivi.

2 - Perché il legislatore è intervenuto sulla norma (dlgs 122/2005)?

Il legislatore si è reso conto che la norma, per gli acquisti effettuati fino al 15 marzo 2019, poteva essere facilmente disapplicata poiché le imprese potevano non rilasciare le garanzie e comunque vendere gli immobili in costruzione. Lo spirito della norma non è solo migliorare le tutele a favore dell’acquirente, ma anche la qualità imprenditoriale, introducendo la necessità per il costruttore di essere considerato “garantibile”.

3 – Come cambia la tutela per gli acquirenti degli immobili da costruire?

La nuova legge (dlgs n.14/2019) prevede l’obbligo di stipulare il contratto preliminare (mediante atto pubblico o scrittura privata autenticata) con l’intervento del notaio, al quale impone di verificare ed attestare la correttezza della fidejussione (che deve essere conforme ad un modello ministeriale).

Il notaio non stipulerà l’atto in assenza di fidejussione.

Inoltre, in base alle nuove norme, la fidejussione garantisce il rimborso delle somme versate dal futuro acquirente anche in caso di mancato rilascio della polizza indennitaria decennale postuma in occasione dell’atto di compravendita dell’immobile.

4 - Da quando si applica la nuova legge?

Le maggiori tutele previste dalla nuova legge si applicano a tutti i contratti (preliminari o definitivi) relativi a fabbricati abitativi per i quali il titolo abilitativo (permesso di costruire/SCIA/DIA) sia stato richiesto o presentato al Comune a decorrere dal 16 marzo 2019.

5 – La fidejussione ha una scadenza?

La fidejussione è efficace fino a quando l’assicurazione o la banca che l’ha rilasciata ricevano copia autentica dell’atto di trasferimento dell’immobile contenente l’attestazione del rilascio della polizza assicurativa decennale postuma.

Fino a quel momento, la somma garantita dalla fidejussione può essere pretesa dal futuro acquirente in caso di crisi dell’impresa costruttrice, se il futuro acquirente abbia comunicato di voler recedere dal contratto oppure se il notaio abbia attestato di non aver potuto ricevere l’atto di trasferimento per il mancato rilascio della polizza decennale postuma.

6 – Quali altri vantaggi dà l’intervento del notaio nel preliminare?

Il notaio assicura che fin dal momento del preliminare siano effettuate tutte le verifiche (visure ipotecarie) riguardanti l’esistenza di ipoteche o altri vincoli sull’immobile da costruire. Inoltre, il notaio è obbligato a trascrivere il contratto preliminare nei registri immobiliari, con l’effetto di proteggere l’acquirente dal rischio di ipoteche o vincoli successivi alla trascrizione stessa (purché la vendita intervenga entro tre anni).

7 - Cosa deve contenere il preliminare?

Oltre all’indicazione del rilascio della fidejussione ed all’attestazione della sua conformità al modello ministeriale, il preliminare deve contenere:

- la descrizione dell’immobile da costruire, con i suoi confini, e delle pertinenze;

- l’indicazione degli eventuali atti d’obbligo, nonché l’esistenza di ipoteche o trascrizioni pregiudizievoli;

- il termine pattuito per l'esecuzione dei lavori, il prezzo e le modalità di pagamento;

- gli estremi del permesso di costruire e l’indicazione dell’esistenza di imprese appaltatrici;

- il capitolato con le caratteristiche dei materiali e gli elaborati di progetto.

8 – La legge tutela l’acquirente anche al momento della compravendita. Come?

La legge prevede che al momento della stipula del contratto di compravendita il costruttore debba consegnare all’acquirente una polizza assicurativa indennitaria decennale, a copertura dei danni materiali subiti dall’immobile per effetto di rovina totale o parziale o di gravi difetti costruttivi dell’opera.

Il contratto di compravendita deve contenere l’indicazione degli estremi della polizza decennale.

In caso di mancata consegna della polizza, il notaio non procede a ricevere l’atto e l’acquirente che abbia comunicato la propria volontà di recedere dal contratto ha diritto di ottenere dalla società o dalla banca che ha rilasciato la fidejussione il risarcimento di quanto versato al costruttore.

9 - Cosa succede se non si rispetta la norma?

Il mancato rispetto dell’obbligo di stipulare il preliminare con atto pubblico o scrittura privata autenticata comporta la nullità assoluta del contratto per mancanza di forma. L’intervento del notaio nella stipula del contratto preliminare e del contratto definitivo garantisce il rispetto dell’obbligo di consegna della fidejussione (nel preliminare) e della polizza decennale (nel definitivo), che il notaio è tenuto ad indicare nel contratto.

10 - Cosa fare, quindi, se si intende acquistare dal costruttore un immobile non ancora ultimato?

Ciò che prima della riforma era un’opportunità raccomandata, ora è un obbligo di legge: rivolgersi al notaio, affidandogli l’esecuzione, oltre che delle verifiche sull’inesistenza di ipoteche o vincoli di altro tipo, del controllo sul rilascio della fidejussione. (Fonte idealista.it)

News - 25/01/2019

Cedolare secca per gli immobili commerciali, cosa cambia nel 2019

La legge di Bilancio ha esteso a partire dal 1º gennaio 2019 la cedolare secca 2019 anche agli immobili commerciali e i capannoni. Vediamo quali sono le novità previste dalla nuova normativa, anche grazie all'utile vademecum elaborato da Confedilizia.

Cedolare secca 2019 locali commerciali

A partire da quest'anno sarà possibile usufruire della cedolare secca 2019 anche per gli affitti commerciali dei negozi. All'affitto dei locali commerciali si applicherà la tassazione sostitutiva Irpef del 21%, sempre e quando si rispettino determinati requisiti riassunti dall'utile vademecum di Confedilizia.

- I contratti di locazione devono essere stipulati nel corso dell’anno 2019.

- La cedolare secca per gli immobili commerciali potrà essere applicata per l’intera durata del contratto.

- Il nuovo regime fiscale interessa le unità immobiliari di categoria catastale C/1 e le relative pertinenze locate congiuntamente.

- La cedolare secca per i negozi può applicarsi agli immobili di superficie massima di 600 metri quadri; nel calcolo della superficie, le pertinenze non vanno considerate.

- Possono usufruire della cedolare i locatori persone fisiche, mentre nessun requisito è previsto in capo ai conduttori.

- L’aliquota della cedolare è pari al 21%.

- Non ci si può avvalere del nuovo regime fiscale in caso di contratti stipulati nell’anno 2019 se alla data del 15 ottobre 2018 “risulti in corso un contratto non scaduto, tra i medesimi soggetti e per lo stesso immobile, interrotto anticipatamente rispetto alla scadenza naturale”.

- L’Agenzia delle entrate ha precisato che, poiché i software di compilazione relativi al Modello RLI sono in corso di aggiornamento, attualmente è possibile registrare i nuovi contratti esclusivamente recandosi presso gli uffici territoriali dell’Agenzia stessa, e non in via telematica.

Cedolare secca 2019 per le società

Si ricorda che non possono optare per la cedolare secca 2019 le società di persone, società di capitali, imprenditori e lavoratori autonomi.

(Fonte idealista.it)

News - 21/12/2018

Agevolazioni prima casa, possibili con la rinuncia alla comproprietà

Le agevolazioni per l’acquisto della prima casa sono possibili se c’è la rinuncia alla quota di comproprietà di un’abitazione. A stabilirlo la sentenza della Ctr Veneto 1325 del 22 novembre 2018.

Secondo il Codice civile, ci sono tre particolari fattispecie relative alla rinuncia alla quota di comproprietà:

-

l’articolo 882, secondo cui il comproprietario di un muro comune può esimersi dall’obbligo di contribuire nelle spese di riparazione e ricostruzione, rinunciando al diritto di comunione;

-

l’articolo 1104, secondo cui ciascun partecipante deve contribuire nelle spese necessarie per la conservazione e per il godimento della cosa comune e nelle spese deliberate dalla maggioranza, salva la facoltà di liberarsene con la rinunzia al suo diritto;

-

l’articolo 1118, comma 2, che invece, stante il carattere “necessario” delle parti condominiali di un edificio, esclude la rinunciabilità della loro comproprietà.

Atto di rinuncia alla comproprietà

Quando di parla di atto di rinuncia alla quota di comproprietà ci si riferisce a un atto unilaterale che per la sua efficacia non necessita dell’accettazione degli altri comproprietari, in capo ai quali si produce un automatico, proporzionale e non rifiutabile incremento delle quote.

Poiché non si tratta di un atto a titolo oneroso, dal punto di vista tributario l’atto di rinuncia alla comproprietà deve essere tassato con l’imposta di donazione, che si applica ai “trasferimenti (…) a titolo gratuito” (articolo 2, comma 47, Dl 262/2006), tenendo conto che “si considerano trasferimenti anche (…) la rinunzia a diritti reali” (articolo 1, comma 1, Dlgs 346/1990).

Le imposte ipotecaria e catastale sono dovute con le aliquote del 2 e dell’1% sul valore imponibile. Se in capo al beneficiario della rinuncia ricorrono i presupposti per l’applicazione dell’agevolazione prima casa, le imposte ipotecaria e catastale si pagano nella misura fissa di 200 euro.

(Fonte idealista.it)

News - 10/12/2018

Cambia l'Euribor, gli effetti sui tassi dei mutui dal 2019

Il metodo di calcolo dell’Euribor, l’indice a cui sono agganciati i mutui a tasso variabile, sta per cambiare. Dalla fine del 2019 entrerà in vigore il nuovo Euribor: quali saranno gli effetti sui finanziamenti per l’acquisto di casa?

Il Parlamento europeo ha votato il regolamento che manderà in naftalina il “vecchio” Euribor, sostituendolo, a partire dalla fine del 2019, con un indice interbancario analogo diversamente calcolato. Il regolamento europeo stabilisce dei requisiti di maggiore trasparenza che il nuovo indice dovrà rispettare. L’obbiettivo è infatti quello di evitare conflitti di interesse tra le banche coinvolte nello stabilire l’indice dei prestiti interbancari europei, onde evitare manipolazioni dei tassi come in passato. Stando al regolamento europeo, il nuovo Euribor dovrà essere calcolato in base alle effettive transazioni avvenute sul mercato.

Che cos'è l'Euribor?

Ma che cos’è, di fatto, l’Euribor? Il suo nome è acronimo di Euro Inter Banked Offered Interest, ovvero è il tasso di interesse che le banche in Europa si offrono l’un l’altra per concedersi prestiti e finanziarsi a diverse scadenze, da una settimana a 12 mesi. Attualmente il tasso viene stabilito quotidianamente rilevando le quotazioni di un gruppo di 20 banche, relativamente ristretto rispetto alla portata che i tassi hanno nel calcolo dei mutui a tasso variabile di milioni di famiglie europee, nonché di centinaia di miliardi di controvalore di strumenti derivati utilizzati da moltissime istituzioni finanziarie. Oltretutto, tali banche si trovano in zone diverse d’Europa, che possono presentare diverse esigenze. Ecco perché una semplice media dei tassi potrebbe non essere più garanzia di trasparenza.

L’indice ha sostituito, dal 1 gennaio 1999, l’italiano Libor come riferimento ai mutui a tasso variabile in Italia. Tra le banche italiane coinvolte nell’attuale calcolo dell’Euribor ci sono Intesa SanPaolo, Unicredit e Monte Paschi di Siena.

Nuovo Euribor, quali effetti sui mutui a tasso variabile?

Effetti sui mutui a tasso variabile? “Il maggior rischio per chi ha un mutuo indicizzato – spiega Stefano Tempera, fondatore di Cercamutuo.it, - potrebbe essere che il nuovo Euribor, proprio per il fatto che sarà legato alle transazioni di mercato tipicamente altalenanti, potrebbe subire più oscillazioni e diventare più volatile rispetto all’indice come lo conosciamo oggi, con la conseguenza di vedere le rate dei mutui a tasso variabile impennarsi in particolari periodi storici”.

Se da un lato infatti i clienti di tali contratti avranno la certezza di una maggiore certezza nella determinazione di questo tasso, è anche vero che l’indice nuovo, maggiormente soggetto all’andamento delle transazioni di mercato, potrebbe rivelarsi più volatile, presentando maggiori oscillazioni che al presente. Situazioni come quella di oggi, in cui siamo testimoni di un indice Euribor fermo da mesi sugli stessi valori (peraltro negativi) potrebbero non essere più la quotidianità. L’algoritmo di calcolo del nuovo tasso, tuttavia, dovrebbe in parte dipendere da parametri che contribuiscano a dare maggiore stabilità all’indice stesso. (Fonte idealista.it)

News - 30/11/2018

Bonus ristrutturazioni 2019, tutte le novità

Il testo della legge di Bilancio 2019 arrivato in Parlamento contiene la tanto attesa proroga del bonus ristrutturazioni per il 2019. Vediamo tutte le novità sulle detrazioni fiscali per gli interventi di ristrutturazione della propria casa.

Proroga per il 2019 del bonus ristrutturazioni

La nuova legge di bilancio ha prorogato il bonus ristrutturazioni per il 2019, ovvero la detrazione fiscale Irpef del 50% per le spese sostenute dal contribuente per interventi di restauro, manutenzione, messa in sicurezza dell'immobile.

I contribuenti portanno godere della detrazione del 50% delle spese sostenute e pagate con bonifici, effettuate dal 26 giugno 2012 al 31 dicembre 2019 con un limite massimo di 96mila euro per ciascuna unità immobiliare.

Bonus ristrutturazioni 2019: ecco come richiederlo

Per poter usufruire del bonus ristrutturazioni per il 2019 i contribuenti dovranno indicare nella dichiarazione dei redditi (da utilizzare il modello 730 o il modello Unico) i dati catastali identificativi dell'immobili, gli estremi di registrazione dell'atto che ne costituisce il titolo di possesso. Inoltre il contribuente deve conservare ed esibire, a richiesta degli uffici, i documenti indicati nel provvedimento del Direttore dell'Agenzia delle Entrate del 2 novembre 2011.

I documenti necessari per il bonus ristrutturazioni

I documenti necessari per usufruire del bonus ristrutturazioni 2019 saranno i seguenti:

- Comunicazione Asl

- Domanda di accatastamento, nel caso in cui l'immobile non sia ancora censito

- Ricevute di pagamento dell'Ici e dell'Imu, qualora sia dovuto il pagamento

- Delibera dell'assemblea che ha approvato l'esecuzione dei lavori+tabella millesimale di ripartizione delle spese, nel caso gli interventi riguardino le parti comuni degli edifici residenziali

- Dichiarazione di consenso del possessore dell'immobile all'esecuzione dei lavori

- Per gli acquisti contemporanei di casa e box, un documento indicante il vincolo di pertinenza del box con la casa

- Concessioni, autorizzazioni e ove non previste dalla Legge, dichiarazione sostitutiva dell'atto di noterietà sulla quale indicare la dati di inizio dei lavori e che i lavori eseguiti siano agevolabili

- Ricevuta dell'avvenuta trasmissione della Comunicazione Enea, obbligatoria dal mese di settembre

Bonus ristrutturazioni 2019, un aiuto dall'Agenzia delle Entrate

L'Agenzia delle Entrate ogni anno viene in aiuto dei consumatori con una guida ai principali bonus sulla casa. L'ultima guida pubblicata sul bonus ristruttuazioni 2018, contiene molte informazioni utili da utilizzare per usufruire delle detrazioni del 50% anche per il prossimo anno.

Bonus ristrutturazioni 2019, tutte le ultimissime nel Def

Se le nuove misure per la casa, tra cui la proroga del bonus ristrutturazioni 2019, sono contenute nella legge di Bilancio 2019, un documento molto importante è il Def 2019. Il documento di economia e finanza rappresenta un importante strumento di programmazione economica, che contiene tutte le linee guida della manovra economica per il 2019.

(Fonte idealista.it)

News - 30/11/2018

Agenti immobiliari, l’emendamento al Ddl europea 2018 cancella le incompatibilità

L’emendamento punta a ridefinire i regimi di incompatibilità professionale legati alla compravendita degli immobili. Gli agenti immobiliari potranno così svolgere attività fino ad oggi vietate. Attenzione però: le attività aggiuntive (gestione delle pulizie e del ricambio biancheria negli affitti brevi oppure amministrazione di condominio o ancora consulenza sui mutui) dovranno essere in ogni caso legate alla gestione di un immobile.

L’emendamento in questione prevede poi le incompatibilità delle professioni diverse da quella di agente immobiliare afferenti allo stesso settore merceologico (architetti, ingegneri, avvocati commercialisti specializzati in valutazioni immobiliari) e l’incompatibilità per i dipendenti delle banche, di finanziarie e di assicurazioni.

Il presidente nazionale Fiaip, Gian Battista Baccarini, ha così commentato: “Apprendiamo con grande favore che nel disegno di legge europea 2018, attualmente in discussione al Senato, è contenuto un emendamento proposto dalla maggioranza di governo (Lega e M5S) e votato anche dall’opposizione sull’esercizio dell’attività di mediazione che cancella le incompatibilità per gli agenti immobiliari”.

Sottolineando: “Ci rendiamo conto che il percorso legislativo è ancora lungo, ma l’approvazione dell’emendamento in questione è un primo passo fondamentale, che consentirà alle agenzie immobiliari italiane di potere erogare maggiori servizi alla clientela”.

E ha aggiunto: “Fiaip da anni si batte per l’eliminazione di quelle incompatibilità che hanno impedito agli agenti immobiliari di crescere e di adeguare la nostra professione alle esigenze degli attuali processi economici. Siamo contenti del fatto che nello stesso emendamento si sia riusciti a rendere incompatibili con la nostra professione i dipendenti pubblici e privati, con la specifica (necessaria) per i dipendenti delle banche, delle finanziarie e delle assicurazioni. E, ancor di più, esprimiamo soddisfazione per il lavoro svolto dai parlamentari di tutti gli schieramenti politici che ha visto anche allargare le incompatibilità a tutte le professioni intellettuali afferenti al nostro settore”.

News - 28/09/2018

Detrazioni casa, nella legge di bilancio 2019 proroga triennale ed ecoprestito

Secondo quanto dichiarato dal presidente della commissione Industria del Senato, Gianni Girotto, "I bonus casa storicamente vengono prorogati solo di anno in anno. Questo non dà una prospettiva certa a cittadini e imprese. Noi, invece, vogliamo dare un orizzonte temporale più ampio, che arrivi fino al 2021".

Legge di bilancio 2019, ristrutturazioni salvate

ll bonus ristrutturazione consiste in una detrazione Irpef al 50% con limite di spesa di 96 mila euro per lavori di manutenzione straordinaria, restauro e risanamento conservativo o ristrutturazione edilizia su abitazioni o parti comuni di edifici condominiali (purché non comportino un cambio di destinazione d’uso o volumetrico).

Le prime anticipazioni parlavano del ritorno alla detrazione standard del 36% per un tetto massimo di spesa di 48mila euro, abolendo il regime del 50% in vigore dal 2012. Ma sembra che invece il governo sia orientato verso la proroga al 2021 dell'attuale regime agevolato.

Sembra essersi salvato dalle cesoie del governo il bonus mobili, che consiste in una detrazione Irpef del 50% con tetto di spesa di 10mila euro, per l'acquisto di immobili ed elettrodomestici, da recuperare in 10 anni. Ancora non si sa nulla del bonus verde, che consiste nella detrazione Irpef del 36%, con tetto di spesa di 5mila, per la sistemazione di aree verdi, recuperabile in dieci anni. La scadenza dell’agevolazione, fissata per la fine di quest’anno, non lo lascia immune da eventuali tagli.

Taglio alle aliquote detrazioni fiscali sulla casa

Ma la proroga avrà un prezzo. Le aliquote sulle detrazioni, infatti, andranno a diminuire di anno in anno. Per gli interventi di riqualificazione energetica, ad esempio, si potrebbe passare dal 65% per il primo anno, al 63% o al 60%.

Ecoprestito al vaglio del governo

Nella legge di bilancio 2019 potrebbe entrare anche l'ecoprestito, una sorta di prestito a tasso agevolato che sarà concesso da un soggetto pubblico, come Cdp, per avviare le opere di ristrutturazione o riqualificazione energeticia. O attivare una garanzia pubblica che consenta di abbattere di parecchio il costo del prestito bancario.

Il governo potrebbe intervenire anche sulla cessione del credito, che è soggetta a varie limitazioni. L'intervento sarebbe rivolto proprio alla rimozione di queste limitazioni per rendere il meccanismo più efficace.

News - 24/08/2018

La nostra società seleziona nr. 1 Agente Immobiliare, in possesso di regolare patentino. Inviare CV completi ad amministrazione@soluzionecasa.tn.it. Potresti essere proprio tu la persona che fa per noi, entra a far parte del nostro TEAM.....

News - 10/05/2018

Con l'occasione dell'evento "91esima ADUNATA NAZIONALE ALPINI 2018" in Trento, informiamo tutta la nostra gentile clientela che i nostri uffici resteranno chiusi nelle giornate di venerdì 11/05 e sabato 12/05. * Buon evento a tutti *. W gli Alpini !!! https://www.adunatatrento2018.it/

News - 27/04/2018

La Provincia autonoma di Trento sostiene l’acquisto della prima casa incentivando l’attivazione contestuale di una pensione complementare.

News - 10/02/2018

Esercizio abusivo della professione di agente immobiliare: è legge la norma che inasprisce le sanzioni

Dopo sette anni di battaglie parlamentari, l’inasprimento delle sanzioni per chi svolge abusivamente la professione di agente immobiliare è legge. Da lungo tempo parcheggiata in Parlamento, la norma è stata approvata dalla maggioranza delle forze politiche. A partire dal 15 febbraio per gli abusivi ci saranno penali fino a 50mila euro e sequestro degli immobili dove si svolge l'attività abusiva.

“Esprimiamo viva soddisfazione per questo risultato - dichiara Gian Battista Baccarini,Presidente Nazionale Fiaip - che è da condividere con il Governo Gentiloni e con le forze politiche di opposizione. Infatti, il provvedimento è stato approvato a maggioranza senza nessun voto contrario.”

Da sempre la Fiaip, Federazione Italiana Agenti Immobiliari Professionali, si batte per sconfiggere la piaga dell’abusivismo professionale, che è la causa principale delle truffe che avvengono nel campo immobiliare. Il centro studi Fiaip ha calcolato che il totale delle provvigioni percepite indebitamente dagli abusivi, ogni anno, è pari a 750 milioni di euro.

Prima della modifica la legge prevedeva che l’abusivo dovesse subire tre sanzioni amministrative, prima di arrivare alla denuncia penale. Il nuovo testo introduce a partire dal 15 febbraio 2018 gli aggravi previsti dalla modifica dell’art. 348 del codice penale dopo essere incorsi in una sola sanzione amministrativa. La nuova norma è prevista dall'articolo 12 della legge 11 gennaio 2018 n.3.

News - 26/01/2018

Detrazione Iva 50% acquisto casa da costruttore, proroga 2018 o addio?

Brutte notizie per l'agevolazione in vigore lo scorso anno. Nella legge di Stabilità 2018 infatti non è avvenuta nessuna proroga dell'agevolazione Iva sull'acquisto di una casa "verde". Ad usufruire dell'agevolazione, sono però gli acquirenti di un immobile che hanno stipulato il rogito entro il 31 dicembre 2017. L'agevolazione consiste in una detrazione Irpef pari al 50% dell'Iva pagata al momento dell'acquisto dell'unità immobiliare, e va ripartita in 10 quote annuali. La detrazione può essere operata fino a concorrenza dell'IRPEF lorda.

Per usufruire della detrazione è importante: che l'immobile sia destinato ad uso residenziale (senza alcuna differenza se si tratti di prima o seconda casa e che con un'estensione anche alle pertinenze); sia di classe energetica A o B, sia ceduta da un'impresa costruttrice, o di ripristino/ristrutturatrice. La detrazione spetta anche se l'immobile è costruito da più di cinque anni, purché l'impresa abbia manifestato l'opzione per la relativa imposizione.

News - 29/12/2017

Legge di Bilancio 2018, detrazioni casa

Con la terza e definitiva approvazione in Senato, la legge di Bilancio 2018 ha preso finalmente una forma definitiva. Così come tutte le detrazioni per la casa, dal bonus ristrutturazione al nuovissimo bonus verde.

Bonus ristrutturazioni 2018 - è stato prorogato fino al 31 dicembre 2018 il bonus fiscale del 50% per gli interventi di ristrutturazione delle abitazioni e delle parti comuni degli edifici condominiali.

Bonus mobili 2018 - Collegato ai lavori di ristrutturazione, viene prorogato il bonus per l'acquisto di mobili e di grandi elettrodomestici. Per usufruire del bonus i lavori devono iniziare dopo il 1º gennaio.

Bonus verde finanziaria 2018 - Viene introdotto per il 2018 un bonus del 36% per gli interventi di sistemazione a verde delle aree scoperte private degli edifici esistenti, unità immobiliari, pertinenze e recinzioni, fino a un massimo di spesa di 5mila euro per unità immobiliare.

Detrazioni ecobonus 2018 - viene prorogata la detrazione per gli interventi di efficientamento energetico degli edifici, ma cambiano le percentuali di sconto. Scende al 50% il bonus per l'acquisto e installazione di infissi, schermature solari e sostituzione di impianti di climatizzazione invernale con impianti dotati di caldaie biomassa e caldaie a condensazione di classe A. Rimane al 65% la detrazione per gli interventi di sostituzione di impianti di climatizzazione invernale con impianti dotati di caldaie a condensazione di efficienza pari alla classe A e contestuale all'installazione di sistemi di termoregolazione evoluti. Viene introdotta anche la detrazione del 65% per l'acquisto e installazione di micro-generatori in sostituzione di impianti esistenti.

Sismabonus 2018 - Viene prorogato il bonus per la messa in sicurezza antisismica delle parti comuni degli edifici condominiali, degli edifici residenziali e produttivi, che, quest'anno, viene esteso anche alle case popolari. Si parte da una riduzione del 50% che puo' arrivare fino all'85% per gli interventi sulle parti comuni degli edifici condominiali che non solo riducono il rischio sismico, ma anche riqualificano energeticamente.

Cessione credito bonus energia - Viene estesa la possibilità di cedere il credito per gli interventi di riqualificazione energetica anche per singole unità immobiliari.

Fondo nazionale per l'efficienza energetica - Viene inserita una sezione per il rilascio di garanzie su operazioni di finanziamento di interventi di riqualificazione energetica, con una dotazione di 50milioni di euro.

Detrazione polizze calamità - Diventano detraibili le assicurazioni contro il rischio di eventi calamitosi stipulati sulle singole abitazioni.

Fondo demolizione opere abusive - Viene istituito un fondo di 10 milioni (5 per il 2018 e 5 per il 2019) per la demolizione degli edifici abusivi. Viene inoltre istituita una banca dati centralizzata presso il Ministero delle Infrastrutture e dei Trasporti sull'abusivismo edilizio.

Riqualificazione dimore storiche - Vengono riattivati i contributi per gli interventi conservativi sulle dimore storiche private (10 milioni di euro per il 2019 e 20 milioni di euro a decorrere dal 2020)

Cedolare secca canone concordato 2018 - Prorogata anche per il prossimo biennio la cedolare secca al 10% per i contratti a canone concordato.

Detrazione canoni di locazione studenti fuori sede - Questa detrazione potrà essere richiesta anche nel caso in cui l'immobile sia situato nella stessa provincia di residenza. Nel caso in cui lo studente viva in una zona montana e disagiata, la detrazione potrà essere richiesta anche nel caso in cui la distanza tra luogo di residenza e di studi sia pari ad almeno 50 km.

News - 22/11/2017

Debuttano i bonifici istantanei, ecco come funzionano

Trasferimenti di denaro in massimo 10 secondi, 24 ore su 24 e sette giorni su sette. Al via il bonifico istantaneo, il nuovo strumento di pagamento che promette di farci dimenticare dei tempi bancari necessari fino a oggi per i bonifici ordinari. Vediamo come funziona, chi può utilizzarlo e quali limiti ci sono.

A partire dal 21 novembre i tempi bancari potrebbero diventare solo un ricordo o, almeno, sulla carta dovrebbe essere così. Sì, perché debutta il cosiddetto bonifico istantaneo, uno strumento che si candida a diventare a tutti gli effetti una valida alternativa all'utilizzo delle carte per chi fa acquisti online. Si potrà così evitare l'allungamento dei tempi, cosa che fino a oggi avveniva necessariamente perché spesso i venditori aspettavano che il bonifico venisse eseguito prima di inviare la merce.

Come funziona il nuovo sistema di pagamento

Il bonifico istantaneo rientra tra le forme di instant payments e consente di trasferire una somma di denaro in tempo reale, 24 ore su 24, sette giorni su sette. Se i titolari dei due conti (pagatore e beneficiario) operano in area Sepa, il trasferimento dell'importo avviene in soli 10 secondi, con una notifica immediata che conferma il buon esito della transazione, senza possibilità di revoca e con la disponibilità immediata del denaro sul conto del beneficiario. Esiste però un limite di 15.000 euro trasferibili in un'unica transazione, soglia che, con tutta probabilità, verrà aumentata in futuro.

Al momento è disponibile solo per i clienti di tre banche

C'è però un altro limite a questo nuovo sistema di pagamento e riguarda gli istituti che lo hanno reso disponibile. Infatti per il momento il servizio in Italia viene offerto solo da tre banche: Banca Sella, Intesa San Paolo e UniCredit. Le informazioni disponibili non sono ancora del tutto esaustive, forse bisognerà aspettare ancora qualche giorno per avere ulteriori dettagli. Leggendo tra le condizioni di utilizzo, Intesa San Paolo ha reso disponibile il servizio solo in ricezione e, dunque, al momento non vengono segnalate spese aggiuntive rispetto a un bonifico ordinario Sepa. Nel caso di UniCredit, invece, il servizio viene reso disponibile da subito in entrata, mentre per eseguire un pagamento tramite bonifico istantaneo bisognerà aspettare il 22 febbraio 2018. Il costo di un bonifico in uscita è di 2,50 euro, contro i 2,25 euro richiesti per i bonifici ordinari Sepa. In entrambi i casi terremo monitorata l'attivazione del servizio e le eventuali commissioni applicate.

News - 30/10/2017 Da oggi sarà possibile effettuare comodissimi pagamenti a mezzo Bancomat presso le nostre filiali, il tutto grazie ad una nuova convenzione stretta con la Banca Popolare dell'Alto Adige. Ogni giorno lavoriamo per soddisfare sempre più le esigenze dei nostri clienti....

Da oggi sarà possibile effettuare comodissimi pagamenti a mezzo Bancomat presso le nostre filiali, il tutto grazie ad una nuova convenzione stretta con la Banca Popolare dell'Alto Adige. Ogni giorno lavoriamo per soddisfare sempre più le esigenze dei nostri clienti....

News - 04/09/2017

Le novità sul deposito del prezzo della compravendita e il

versamento delle imposte al notaio

La legge sulla Concorrenza (n.124/2017) ha predisposto il cosiddetto “deposito prezzo dal notaio” (legge n.124/2017 art. 1, co. 63 e ss.). Una norma secondo la quale, quando avviene la compravendita di un’abitazione, i soldi vanno al notaio fino al momento della trascrizione della vendita e, quindi, fino al definitivo passaggio di proprietà. Il meccanismo non è stato accolto con favore dalla Fiaip. Ma vediamo come funziona.

Secondo quanto stabilito dalla legge sulla Concorrenza, al momento dell’acquisto della casa, tutte le somme corrisposte dall’acquirente al venditore o a titolo di pagamento delle imposte devono confluire su un apposito conto del notaio destinato proprio a ricevere detti importi.

In particolare, la normativa stabilisce che:

- il notaio deve avere un conto corrente dedicato sul quale far confluire il denaro ricevuto dai clienti per il pagamento delle imposte dovute per l’acquisto di casa o altri immobili; il notaio viene fatto divieto di lucrare sugli interessi che quel conto corrente nel frattempo produce; il notaio inoltre non può utilizzare tali importi per fini differenti se non per il versamento delle tasse;

- sul predetto conto corrente devono affluire anche tutte le somme che il notaio sia incaricato di custodire;

- se il notaio è debitore di qualcuno, i relativi creditori non possono pignorare i soldi depositati su tale conto corrente;

- se il notaio muore tali soldi non vanno a finire ai suoi eredi;

- se il notaio è sposato tali soldi non entrano nel regime di comunione dei beni con il coniuge;

- il notaio non può rifiutarsi di custodire e tenere in deposito il saldo del prezzo che l’acquirente deve corrispondere al venditore fino a quando non sia eseguita la formalità della trascrizione della vendita immobiliare: è solo da questo momento, infatti, che il compratore acquisisce la definitiva certezza che l’acquisto si è perfezionato senza problemi e, quindi, che sul bene venduto non vi sono pesi come ipoteche giudiziali, sequestri, pignoramenti, domande giudiziali, ecc.;

- le parti possono affidare al notaio il deposito delle somme necessarie a estinguere eventuali passività gravanti sul venditore; si pensi al tipico caso della vendita di una casa acquistata con un mutuo ancora in corso di ammortamento: l’acquirente versa l’intero corrispettivo dimodoché una parte di questo venga girato alla banca per l’estinzione del debito e la cancellazione dell’ipoteca.

La normativa ha effetto retroattivo, questo vuol dire che si applica anche ai compromessi stipulati prima del 29 agosto 2017, data di entrata in vigore della legge sulla Concorrenza.

News - 28/08/2016

Mercato immobiliare, cosa ci aspetta nel triennio 2016-2018

Il triennio 2016-2018 si presenta come un periodo di crescita delle transazioni favorito da una certa stabilità dei prezzi nei primi due anni e da una risalita dei valori a partire dal 2018. A dirlo è il rapporto di Yard, società di servizi e valutazioni immobiliari, con la collaborazione del Censis, che per le sue elaborazioni ha utilizzato il Rei, Real Estate Italia Idex.

Ciò che ci aspetta nel prossimo triennio è inanzitutto una normalizzazione e, necessaria modernizzazione, del real estate italiano, basate su un più avanzato rapporto tra domanda e offerta. Il consumo abitativo risponderà sempre più alle effettive esigenze dei diversi segmenti sociali.

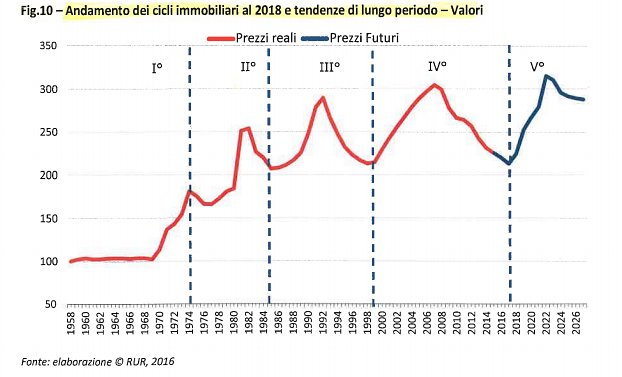

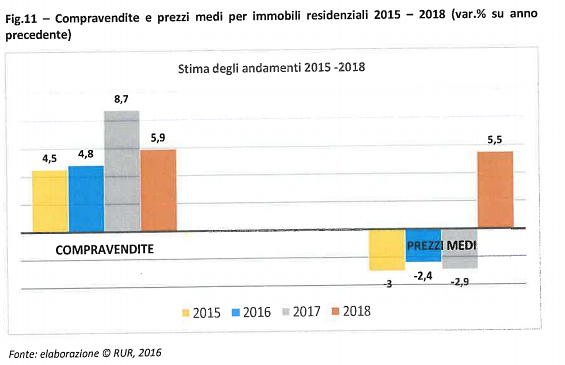

Compravendite e prezzi seguiranno una tendenza che vedrà la crescita delle prime e una sostanziale stabilizzazione dei secondi, che torneranno ad aumentare solo nel 2018. In altri termini al "surriscaldamento" della domanda seguirà il "riscaldamento" dei valori, destinati poi a ritornare a seguire un trend cogruente con quello di lunga periodo. Si stima, infatti, che i prezzi possano segnare un nuovo massimo intorno al 2024 superiore a quanto raggiunto in precedenza.

Per quanto riguarda il comparto residenziale si assisterà a un aumento delle compravendite: +4,8% nel 2017 e +8,7% nel 2017 e +5,9% nel 2018. Per quanto riguarda i prezzi, continuerà la contrazione dei valori nel 2016 e nel 2017 di poco più del 2%, per tornare in campo positivo nel 2018 (+5,5%).

Le elaborazioni effettuate attraverso l'applicazione del Rei, evidenziano una sostanziale differenza tra il comparto del nuovo e quello dell'usato. Per il residenziale usato assisteremo, infatti, a una sostanziale tenuta dei valori a fronte di una maggiore vivacità degli scambi nel 2016, con un incremento dei prezzi al 2018 e una contestuale successiva stabilizzazione delle compravendite. Per il nuovo, invece, ci sarà stabilità di transazioni e prezzi per il 2016, e una ripresa dei volumi scambiati e dei valori nel 2018.

Rapporto di previsione sul real estate italiano

- - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - -

News - 08/07/2016

Ristrutturazioni agevolate - SOLO IN TRENTINO RISPARMI IL 50% RISTRUTTURANDO CASA -

E’ stata approvata la delibera provinciale che consente al privato di ristrutturare casa risparmiando il 50% (o il 65% nel caso di risparmio energetico) senza attendere lo sgravio fiscale che lo Stato riconosce in 10 annualità.

La proposta concertata dall'Associazione Artigiani e la Provincia di Trento intende incentivare il privato cittadino nella ristrutturazione della propria abitazione, combinando il sostegno provinciale con il sostegno statale: in sostanza, la detrazione fiscale statale del 50 o 65%, che per norma è distribuita su 10 rate annuali, viene ora anticipata in un’unica soluzione sotto forma di mutuo, di cui la Provincia paga al cittadino gli interessi passivi.

Le domande per il contributo sugli interessi potranno essere presentate a partire dal 1° luglio fino al 30 novembre 2016.

Guida per accedere al contributo provinciale

- - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - -

News - 09/06/2016

Nuova composizione del Consiglio Direttivo "FIMAA Trento", dei Revisori e dei Probiviri eletti in data 09/06/2016

Assemblea "FImaa Trento" del 09-06-2016 - Ugo Tomasi di Soluzione Casa s.n.c. presiede l'assemblea al fianco del presidente della federazione Severino Rigotti e della consigliera Saveria Lambiase. Nel corso dell'assemblea si sono svolte le votazioni del nuovo Consiglio direttivo, del collegio dei revisori dei conti e del collegio dei probiviri. Andrea Rizzi e Nicola Zanardo di Soluzione Casa s.n.c. vengono eletti membri del collegio dei probiviri.

- - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - -

News - 01/01/2016

Cedolare secca 2016 aliquote Agenzia Entrate: calcolo quando conviene?

Cedolare secca 2016 aliquota 10 e 15% e su canone libero al 21, quando si paga acconto e saldo imposta sostitutiva su locazione e affitto, requisiti.

La cedolare secca è un regime agevolato che prevede l'applicazione di un'imposta sostitutiva al 10 dal 2014 al 2017, al 15% dal 2018 o 21% a canone libero a seconda dei casi sui redditi derivati da locazione e affitto immobili ad uso abitativo. Se il proprietario dell’immobile o l’affittuario, scelgono di avvalersi di tale regime, la tassazione per il proprietario non avviene più in base al reddito ma solo sul canone incassato mentre per l’affittuario si riducono i costi del canone mensile da pagare. L'opzione è sempre facoltativa e va comunicata nel momento della registrazione del contratto presso l'Agenzia delle Entrate, o in sede di proroga scadenza, e consiste nell’applicazione di un’aliquota sostitutiva, fissa e agevolata che di fatto sostituisce:

1) Irpef e le relative addizionali.

2) Imposta di registro contratto di locazione.

3) Imposta di bollo 16,00 euro.

Il risparmio si traduce con la Cedolare Secca 2016 al 10% per il canone concordato e al 21% se la casa è affittata a mercato libero, da versare in acconto e saldo.

Cedolare secca 2016 aliquota 10%:

Il Piano Casa ha introdotto una importante novità circa la cedolare secca aliquota 10% dal 2014, 2015, 2016 e 2017 per i proprietari di casa e che optano per il regime sostitutivo per le locazioni a privati.

Requisiti e condizioni: Tale possibilità, per gli anni dal 2014 al 2017 è concessa solo per contratti di locazioni non aziendali, di case ad uso abitativo a canone concordato, ubicati in uno dei comuni ad alta tensione abitativa o colpito da calamità naturali. La lista dei Comuni agevolati si trova in Elenco Comuni ad alta tensione abitativa individuati dal CIPE.

La possibilità di optare per un’imposta fissa del 10%, prevede la rinuncia da parte del proprietario di rinunciare all'aggiornamento ISTAT del canone, l'esenzione dal pagamento dell'imposta di registro, obbligatoria per i contratti a tassazione ordinaria, e dell'imposta bollo.

Aliquota immobili non affittati o dati in locazione da cooperative ed Onlus per subaffitti a studenti che rinunciano all'aggiornamento dei canoni di locazione. Tale norma. è stata prevista dal decreto legge Piano casa approvato dal Governo Renzi.

Importante: Anche l’inquilino ha la possibilità di denunciare autonomamente un contratto non regolarmente registrato con divieto di sfratto fino alla fine del 2015.

Cedolare secca aliquota 15% o 21% canone concordato e libero:

Per calcolare l’aliquota cedolare secca su contratti di locazione e affitti, si parte dal canone annuo di locazione e di affitto un’imposta fissa in sostituzione dell’Irpef e delle relative addizionali, nonché dell’imposta di registro e dell’imposta di bollo dovute sul contratto di locazione, come riassunto nella tabella sotto riportata:

IMPOSTA DOVUTA CON IL NUOVO REGIME 2016:

Per i contratti di locazione a canone libero: 21% del canone annuo stabilito dalle parti.

Per i contratti di locazione a canone concordato e relativi alle abitazioni che si trovano: nei Comuni ad alta tensione abitativa, contratto di locazione stipulato con privati, Onlus, cooperative, subaffitti studenti, Immobili non affittati: aliquota 10% sul canone annuo dal 2014 al 2017 e dal 2018 al 15%.

Resta l’obbligo di versare l’imposta di registro per la cessione del contratto di locazione mentr non si versano più:

- Irpef Addizionale regionale Addizionale comunale

- Imposta di registro (compresa quella sulla risoluzione e sulle proroghe del contratto di locazione)

- Imposta di bollo (compresa quella, se dovuta, sulla risoluzione e sulle proroghe).